会社の経費はできる限り少なく抑えたいもの。それも設備投資によるものならまだしも、税金によるものとなると直接的に会社の成長にも繋がらないため、よりその意識は強くなると思います。

しかし一括りに節税と言っても、会社の成長につながる節税とつながらない節税が存在します。

そこで今回の記事では、

- 会社の成長につながる節税を行うために必要な考え方と実践方法の紹介

- 安全で確実な割に意外と知られていない効果的な節税方法

の2点についてお話ししていきます。

会社の成長につながる節税を行うために必要な考え方と実践方法

節税(=税金の節約)をする本当の理由は、無駄なお金を払いたくない、すなわち会社の体力を高めるためのはずです。

税金も経費の一つと考えると、もし今、節税のために売上につながらないモノにお金を使っているとしたら、それは節税というよりも無駄遣いであり、会社の成長にも繋がりません。

そこでまず、具体的な節税のテクニックをお伝えする前に、以下の2つの方法を実践することをおすすめします。

- 経営計画の作成

- 具体的な数値目標と行動目標の設定

1.経営計画の作成

まずは経営計画書を作成しましょう。できれば、3年分作成してください。

経営計画書とは簡単にいうと「長期的な会社の経営方針やビジョンをまとめたもの」です。

経営計画書は、従業員が一人でもいるのなら、作成する必要があります。また、自分一人で経営されている場合でも、会社の進むべき方向が明確に定まっていない時には、作成することをお奨めします。逆に言うと、会社の進むべき方向が充分に従業員に伝わっている場合には、作成は不要ということになります。

経営計画書に織り込むべきポイントは2つです。

①経営理念

ひとつは、会社の経営理念、会社の存在意義です。

経営理念が定まっていないと、この後に行う目標の設定を行う際に指針がなくなってしまうため、まずはこちらを定める必要があります。

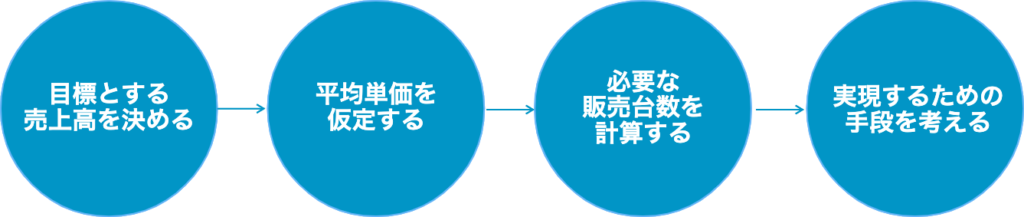

②具体的な数値目標と行動目標

もうひとつは、具体的な数値目標と行動目標です。

例えば目標を売上高10億円という数値で定めないと、それを達成するためにはどういう人材が必要か、どのような設備投資をしなければならないか、そしてそれをいつ・どのくらいの規模でやるのか、を考えることはできません。

目標を設定する際に重要なことは、単なる数値目標に終わらせないことです。そのためにも具体的な行動目標まで決める必要があります。

2.月次決算の徹底

上記の2つのポイントを織り込んだ経営計画書が作成できたら、次にやるべきことは月次決算です。月次決算とは経営計画書の作成時に決めた計画と実績の比較(予実比較)をすることです。

予実比較の際に行うことは以下の2つです。

①行動の検証

まずは、計画策定時に決めた行動目標が達成できていたかどうかをチェックします。

例えば、「全ての販売車両に対して、web広告掲載時に1500〜2000字のセールスコメントを記載する」という行動目標を立てていた場合、それができていたかをチェックします。できていればOK、できていなければどうすればそれを達成できるのかを考えます。

②数値の検証

①が問題なくできていた場合、次は数値の検証を行います。計画値をクリアしていればOKですが、クリアしていなければ①で設定した目標の見直しが必要です。

例えば、「セールスコメントを記載する」という行動目標を達成していたが数値目標が達成できなかった場合、記載したセールスコメントの内容がユーザーの不安を十分に解消するものになっていなかった、といった問題点があるかもしれません。

経営計画書を作成して月次決算の中で予実比較を行う、売上予算を設定して毎月予算を達成できたかどうかの検証をするだけで、あなたの会社の売上は確実にアップします。

実際に数年前、上記を実施していた会社に対してアンケート調査をしたところ、全ての会社が前期よりも売り上げを伸ばしており、その中の3分の2の会社は伸び幅が30%以上もありました。

予実比較と節税の関係

上記を実施していると、その事業年度の中頃には通年で利益が出るか予測できるようになっていると思います。もし利益が出ると予測した場合は、次年度に計画していたものを前倒しでやってみましょう。

次年度に予定していた新店舗の出店を今期に早める、といったことができれば、今後の売り上げ拡大につながる設備投資となり、会社の成長につながる損金にすることができます。このような会社の成長につながる損金を増やす方法で、課税所得を減らし、納税額を減らすことができれば、意味のある節税と言えるでしょう。

自分の会社が何を目指すのか目標を立て、それが達成できているかの検証を行い、利益をあげる。そしてその利益を次の目標達成のために必要なことに投資する。このサイクルを意識することをまずは徹底的に行ってみてください。

安全で確実な割に意外と知られていない効果的な節税方法

ここからは、実際に利用できる節税のテクニックについてお話しします。

今回ご紹介する内容は以下の2つです。

- 役員社宅に住む

- 経営セーフティ共済を利用する

1.役員社宅に住む

1つめの節税方法は、役員社宅に住むことです。

役員社宅とは、会社名義で借りている賃貸物件(社宅)の中で、役員が住んでいる住宅のことを指します。

住んでいる住宅を役員社宅に変更することで、本来自分の給料分から支払っていた家賃を会社の経費として計上できるようになるため、その金額分の節税が可能になります。

具体的には、大家さんとあなたとの間にある賃貸借契約を、大家さんとあなたの会社の賃貸借契約に変えて、会社が大家さんに家賃を支払うようにするのです。

具体的な節税金額

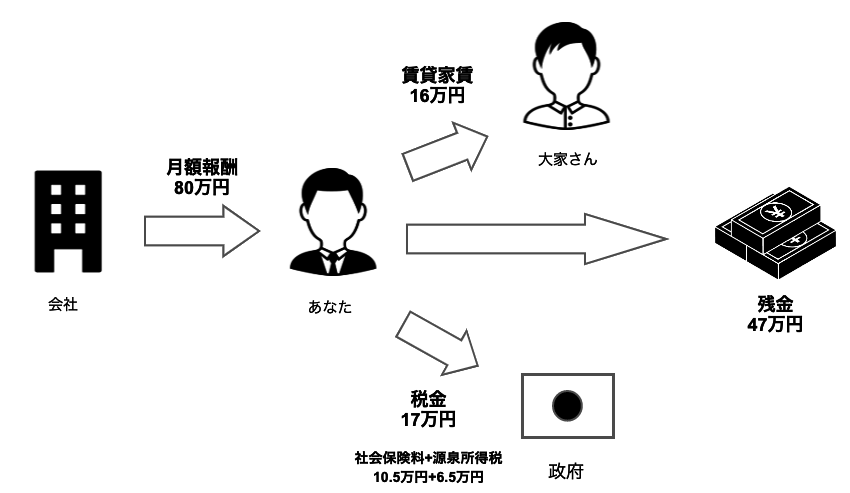

具体的な節税金額を次の社長Aさんの例を使って説明します。

- 年齢:40-65歳

- 月額報酬 80万円

- 賃貸家賃 16万円

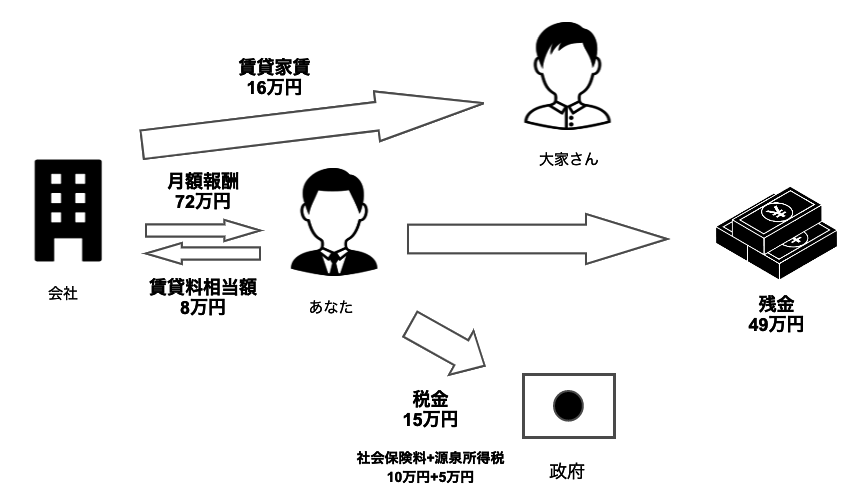

- 賃貸料相当額:8万円

賃貸料相当額とは、社宅を利用している役員が会社に対して支払う金額のことで、会社がその社宅に支払っている家賃が、社宅を利用している役員の給与としてみなされないようにするため(給与とみなされると、課税対象になってしまうため)のものです。

こちらは利用する社宅の条件によって異なり、今回は「小規模住宅ではない、他社から借り受けた住宅」という条件に設定しています。他の条件についての説明は割愛します。

今まではAさんが80万円の報酬の中から家賃として16万円支払っていました。これを役員社宅にすると、Aさんは賃貸料相当額として会社に8万円を支払うことになります。

一方で会社としては、Aさんに支払う月額報酬が72万円に減る代わりに、16万円の家賃を大家さんに支払うことになります。

では、社長の手取金額を考えてみましょう。あまり細かい金額になるとかえってわかりにくくなるので、ここでは丸めた金額にしています。

役員社宅にする前は、80万円の月額報酬に対して、社会保険料として10.5万円、源泉所得税として6.5万円差し引かれるので、手取りは63万円になります。ここからさらに家賃16万円を支払うので、残りの47万円が生活に充てられる金額でした。

それに対して役員社宅に住む場合は、月額報酬が8万円減って72万円になったことで、社会保険料は10万円、源泉所得税は5万円まで減額されるので、手取りは57万円となり、ここから会社に家賃8万円を支払うので、残金は49万円となります。

上記から、役員社宅に変更したことで先程よりも生活資金が2万円増えたのが確認できました。

なお、実際の金額は扶養家族の人数によって変化します。

ここでは書いていませんが、所得税だけでなく住民税も少なくなるので、さらに節税額は増えます。また、会社が払う社会保険料も少し安くなります。社会保険料は、個人負担分と同額だけ会社も負担しているので、会社の費用としての社会保険料が減額されることになるのです。

2. 経営セーフティ共済を利用する

2つ目の節税方法は「経営セーフティ共済」を利用することです。

この制度は、得意先が倒産したときに、連鎖倒産を防止するためにできた制度で、得意先が倒産した場合、無担保・無保証人で掛金の最高10倍(上限8,000万円)の借入れができるというものです。中古車販売業は小売業に属するので、資本金の額が5,000万円以下+常時使用する従業員が50人以下+継続して1年以上事業を行っていれば加入できます。

こちらが節税になる理由は、掛金を納付した月数が40ヶ月以上(3年4ヶ月以上)になると、解約すれば掛金の100%が戻ってくるからです。

掛金は税務上の費用として計上することが可能で、掛け金として納付した金額は非課税なので、40ヶ月以上掛金として積み立てた後に解約することで、課税控除された分だけ節税になります。

この制度は総額が800万円になるまで積み立てることが可能で、月の掛金は5,000円〜20万円の間で選択できます。

掛けている最中に万が一、得意先が倒産した場合には、制度をそのまま利用して、掛金の最大10倍の借入れもできます。また、業績がいい時に掛けておいて、業績が悪くなった時に解約して利益の足しにするという奥の手としても利用できます。

なお、納付した月数が11ヶ月以下の場合は掛金は戻ってこないので注意が必要です。12ヶ月以上になると、月数に応じて80~100%と返金額が変動していきます。

小規模企業共済もオススメ

小規模企業共済も合わせて検討したい節税方法です。

小規模企業共済は、個人事業主や小規模企業の経営者などが掛金を積み立てて、将来の退職金として利用することができる制度です。従業員が5人以下(中古車販売業の場合)の会社の役員が個人で加入できます。

個人で支払う掛金は、毎月1,000円〜7万円まで500円単位で自由に設定が可能で、掛金全額を課税所得から控除できます。

月収50万円の場合の税率を20%(所得税率10%+住民税率10%)、毎月5万円の掛金(年間で60万円の掛金)を支払っていた場合を想定すると、本来納税するはずだった60万円の20%である12万円分を節税できたことになります。

ただし、実際は扶養家族などの要因で変化するので一概にこのようにはなりません。

受取り方法も「一括」「分割」「一括・分割の併用」の3つから選択可能です。一括受取りの場合は退職金扱いになり、分割受取りの場合は公的年金等の雑所得扱いとなりますので給与所得より税率が低くなりお得です。しかも、掛金の範囲内で低金利の貸付制度が利用できるので、いざという時にも安心です。

まとめ

今回は決算間近になって焦らないための方法と2つの具体的な節税テクニックについて紹介しました。ぜひ今回紹介した内容を取り入れて、会社の成長につながるような節税方法に取り組んでください。

合わせて読みたい!

中古車販売店を開業する手続きについてはこちら!

中古車販売店開業マニュアル① ~手続き編~

資金繰りを手助けする補助金や免税制度についてはこちら!

中古車販売店開業マニュアル② ~補助金&減免制度編~

中古車販売店が意識するべき税務のポイントについてはこちら!

【税理士監修】中古車販売店向け税務のポイント

利益を上げる会計のコツについて知りたい方はこちら!

【税理士監修】中古車販売で利益を上げる会計のコツ

中古車販売をされている方へ

中古車販売店の多くが新規集客や単価向上に苦しんでいます。

インターネットの発達でお客様は簡単に価格やスペックを比較できるようになりました。

そんな中で中古車販売店様が利益を上げていくには、「露出アップ」と「車両情報の最適化」が必要不可欠です。また、付帯商品を使って単価向上したり、リピート顧客を確保したりするなど、するべきことがたくさんあります。

車選びドットコムの提供する中古車販売管理システム「symphony」では、車両の在庫管理から広告掲載、販売後の保証やアフターサービスまで、中古車販売に関するあらゆる業務をひとつでご利用することができます。